Два критерия оценки прогноза собираем в один общий критерий

Этот пост является логическим продолжением предыдущего поста про два критерия оценки прогноза Форекс.

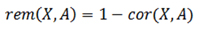

Итак, у нас есть два разных критерия, по которым мы можем сравнивать, какой из двух прогнозов оказался ближе к реальности: расстояние между графиками и коэффициент корреляции. Для удобства будем использовать не коэффициент корреляции, а корреляционное расстояние, которое выражается через коэффициент корреляции как

Здесь, как и в предыдущем посте, вектор A=(a1, a2, ..., aN), это реальные значения цен, вектор X=(x1, x2, ..., xN), это цены прогноза, N - число шагов прогноза.

Удобство состоит в том, что корреляционное расстояние равно нулю, когда прогноз и реальное поведение цены полностью коррелируют. Корреляционное расстояние равно единице, когда коэффициент корреляции становится равным нулю. Прогнозы с нулевым и отрицательным коэффициентами корреляции нас не интересуют, как полностью ошибочные прогнозы. Соответственно, нас не интересуют прогнозы с корреляционным расстоянием равным единице и больше единицы.

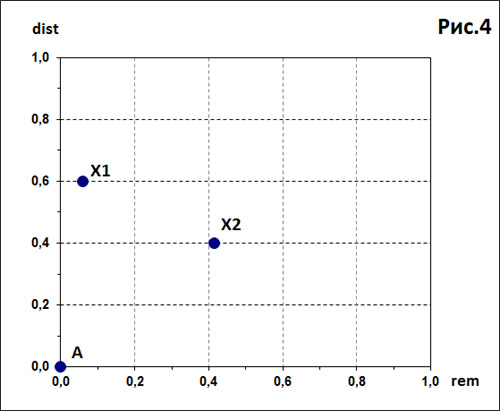

Расстояния от первого прогноза X1 на рис.3 до реального поведения цены A имеют значения

- dist(X1,A)=0.60

- rem(X1,A)=0.059

Расстояния от второго прогноза X2 на рис.3 до реального поведения цены A имеют значения

- dist(X2,A)=0.40

- rem(X2,A)=0.415

На рис.4 показано расположение этих прогнозов с рис.3 в двумерном пространстве расстояний. По горизонтальной оси отложено корреляционное расстояние, а по вертикальной оси отложено расстояние между графиками.

Какой же из этих двух прогнозов ближе к реальному прогнозу A, который в пространстве расстояний имеет координаты (0,0)?

Глядя на график, это сказать трудно, так как нам неизвестно, каково соотношение между корреляционным расстоянием и расстоянием между графиками.

В самом деле, если этот график на рис.4 очень сильно сжать по вертикальной оси, то получится, что от точки A до точки X1 расстояние меньше, чем от A до точки X2. И, наоборот, если график очень сильно вытянуть вдоль вертикальной оси, то получится, что от точки A до точки X1 расстояние будет больше, чем от A до точки X2.

Значит, нужно как-то нормировать эти расстояния.

Но корреляционное расстояние уже нормировано, так как коэффициент корреляции может принимать значения только от -1 до +1. Поэтому корреляционное расстояние может принимать значения только от 0 до +2. Причем расстояния от +1 до +2 нас не интересуют, так как это область бракованного прогноза, который не коррелирует с реальным поведением цен.

Хотелось бы так отнормировать расстояние между графиками, чтобы актуальными были бы тоже значения расстояний от 0 до +1. А всё, что равно +1 и выше было бы по сути бракованным прогнозом, на который не следует ориентироваться.

Автору этого поста такой естественной нормировкой представляется волатильность.

Если график прогноза находится в пределах волатильности реального поведения цен, то этот прогноз еще можно употреблять. Если график прогноза отстоит от реального поведения цен более, чем на среднюю волатильность, то это бракованный прогноз.

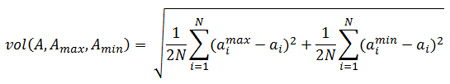

Саму волатильность будем определять, как среднее расстояние графиков максимумов и минимумов до графика цен закрытия.

Здесь вектор A=(a1, a2, ..., aN), это реальные значения цен закрытия выбранных тайм-фреймов, а вектора Amax=(a1max, a2max, ..., aNmax) и Amin=(a1min, a2min, ..., aNmin), это, соответственно, вектора максимальных и минимальных цен на тех же тайм-фреймах.

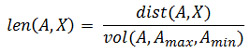

Если расстояния между графиком прогноза и графиком реальных цен закрытия нормировать на эту волатильность, то значения нового нормированного расстояния более единицы будет означать, что график прогноза в среднем лежит за пределами волатильности. Это означает, что пользоваться таким прогнозом довольно опасно, так как стоп-лосы и тейк-профиты обычно ставятся с учетом волатильности. Следовательно, резко вырастает вероятность срабатывания стоп-лосов, а тейк-профиты срабатывать, вообще, не будут.

Итак, нормированное на волатильность расстояние между графиками будет следующим.

Теперь осталось сделать последний логический шаг. Надо от двумерного пространства расстояний перейти к одномерному, определив понятие расстояние на плоскости. Из курса школьной геометрии это расстояние, выраженное через координаты точки, хорошо известно.

Если это обобщенное расстояние больше единице, то мы имеем дело с бракованным прогнозом. Для нормальных прогнозов обобщенное расстояние прогноза до реального поведения должно быть меньше единицы. Чем лучше прогноз, тем его расстояние до реального поведения ближе к нулю.

Рис.3 является искусственным демонстрационным учебным примером. Там неизвестны максимальные и минимальные значения цен на тайм-фреймах. Поэтому посмотрим реальные прогнозы на рис.1 и рис.2 из предыдущего поста.

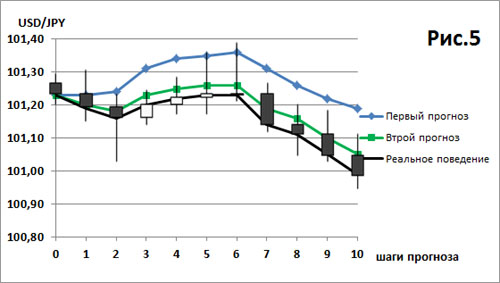

На рис.5 показан свечной график реального поведения цены и два прогноза, те же самые как на рис.1.

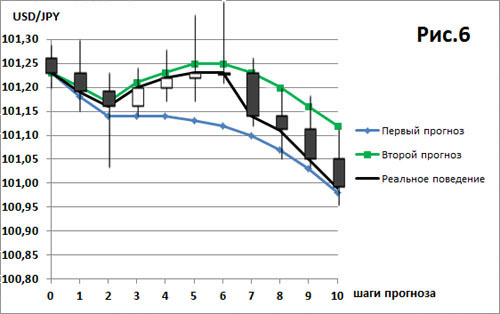

На рис.6 показан тот же самый свечной график реального поведения цены и два прогноза, те же самые как на рис.2.

Числовые значения этих свечей следующие.

| Номер шага | Цена | |||

| Открытие | Максимум | Минимум | Закрытие | |

| 0 | 101.26 | 101.29 | 101.20 | 101.23 |

| 1 | 101.23 | 101.30 | 101.15 | 101.19 |

| 2 | 101.19 | 101.23 | 101.03 | 101.16 |

| 3 | 101.16 | 101.24 | 101.14 | 101.20 |

| 4 | 101.20 | 101.28 | 101/17 | 101.22 |

| 5 | 101.22 | 101.35 | 101.17 | 101.23 |

| 6 | 101.23 | 101.38 | 101.21 | 101.23 |

| 7 | 101.23 | 101.26 | 101.12 | 101.14 |

| 8 | 101.14 | 101.20 | 101.05 | 101.11 |

| 9 | 101.11 | 101.18 | 101.03 | 101.05 |

| 10 | 101.05 | 101.11 | 100.95 | 100.99 |

Теперь можно посчитать обобщенные расстояния от прогнозов до реального поведения. (Числовые значения прогнозов на рис.5 и 6 см. в предыдущем посте.)

Для рис.5 имеем:

- r(X1,A)=1.5987

- r(X2,A)=0.4541

Таким образом, первый прогноз на рис.5 бракованный, а второй вполне приемлемый.

Если вспомнить результаты предыдущего поста, для обычного расстояния между графиками имеем

- dist(X1,A)=0.0390

- dist(X2,A)=0.0136

- rem(X1,A)=0.180

- rem(X2,A)=0.011

Если смотреть на эти расстояния, то, на первый взгляд, кажется, что для первого прогноза основной вклад в расстояние дает корреляционное расстояние, а расстояние между графиками даст только небольшую поправку. И тем самым может сложиться впечатление, что первый прогноз тоже хорош, а расстояние от него до реального поведения будет меньше единицы.

Но нормировка на волатильность всё переигрывает. Эта нормировка резко увеличивает вклад простого расстояния между графиками. И именно этот вклад становится основным. А так как простое расстояние от реального поведения до первого прогноза почти в три три раза больше, чем до второго прогноза, то и обобщенное расстояние r от реальности до первого прогноза получилось примерно в три раза больше чем до второго прогноза.

Если внимательно посмотреть на рис.5, то можно заметить, что второй прогноз расположен ближе к реальному графику, чем располагаются максимумы ножек свечей. В то время, как график цен закрытия первого прогноза пересекает только небольшое количество свечей реального поведения. А это как раз и означает, что нормированное расстояние len между первым прогнозом и реальным поведением уже больше единицы.

Теперь посмотрим результаты для рис.6.

- r(X1,A)=0.7080

- r(X2,A)=0.8028

Из предыдущего поста напоминаю, что у первого прогноза был чуть лучше результат и по корреляции и по простому расстоянию между графиками. Поэтому и обобщенное расстояние у первого прогноза чуть лучше.

Оба прогноза валидны, так как расстояния r меньше единицы. Но оба прогноза хуже, чем второй прогноз на рис.5.

Итак, обобщенное расстояние r(X,A) между вектором прогноза X и вектором реального поведения A является сбалансированным количественным показателем правильности прогноза биржевых цен на несколько тайм-фреймов вперед. Этот показатель учитывает как близость прогноза к реальности, так и похожесть поведения прогноза на реальное поведение биржевых цен.

Полезные ссылки этого сайта:

- Рейтинг брокеров Форекс

- Калькулятор волатильности

- Калькулятор ПАММ-трейдера

- Тест регулярных прогнозов рынка Форекс

- Какие валютные пары сейчас активно покупают трейдеры, а какие валютные пары они сейчас активно распродают

- Калькулятор расчета минимально необходимого количества прибыльных сделок по известному размеру плеча, доли капитала на каждую сделку, и необходимых отстроек ордеров TakeProfit и StopLoss от уровня вхождения в рынок

- Калькулятор расчета оптимальных уровней TakeProfit и StopLoss по их заданному соотношению, по известному размеру плеча, доли капитала на сделку и средней доле прибыльных сделок

------------------

Автор статьи: Евгений Миронов,

автор книг "Формула Келли для Форекса", "Продвинутый Мартингейл", "Математическое ожидание бинарных опционов", и др

Создатель Онлайнового калькулятора на базе нейросети "Прогнозирующая Машина" для прогноза будущих цен,

Создатель Онлайнового калькулятора для анализа и формирования диверсифицированного инвестиционного портфеля из активов мосбиржи.